时间:2022-06-22 15:00:30来源:网络整理

1、光伏设备分析

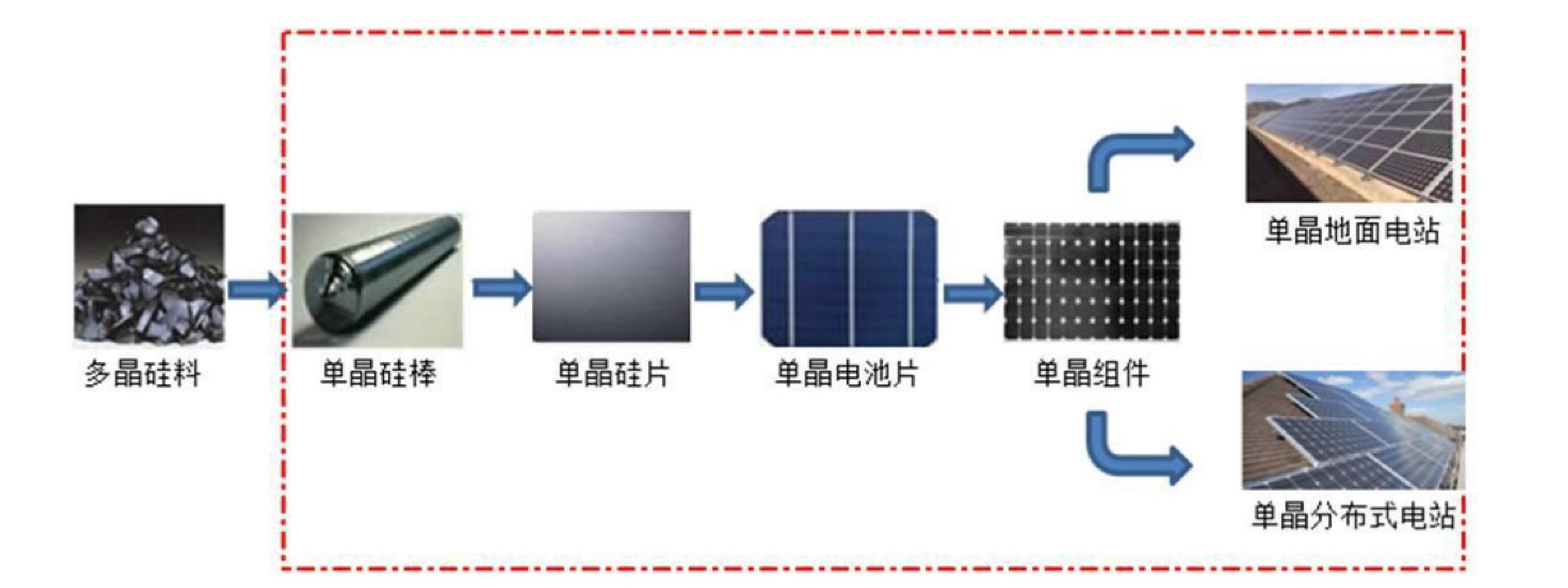

光伏设备包括硅材料设备、硅片设备、电池设备、组件设备四大类。

2、光伏设备投资框架

光伏设备投资逻辑①:终端需求二阶导数。光伏设备的需求与全球光伏装机容量密切相关。这个关系是:t年全球光伏装机量与t-1年全球光伏装机量之差为t年全球光伏新增装机量,t年全球光伏装机量与全球光伏装机量之差t-1 年光伏装机容量 装机容量的差异是对增量光伏容量的需求。基于这种二阶导数关系,单纯从下游光伏装机容量来看,光伏设备需求较为平稳,而前者主要为后者提供长期发展空间。

3、2020-2021:光伏设备市场回顾与展望

2020-2021年是光伏设备之年。回顾2020年以来光伏设备市场,2020年将是电池板块需求的二次释放(通威、隆基电池扩产),2021年是硅片需求的二次释放(扩产)硅片新势力),因此光伏设备企业业绩有所提升,光伏设备企业估值随着大规模、异质结、拓普康等新技术的落地而提升。

由于上游原材料上涨和能源成本上涨,2021年光伏各方面都将开始出现新的技术变革。这背后的核心矛盾是现有产业链在降低成本方面已经遇到瓶颈。从光伏设备库存的涨跌及其背后的逻辑来看,硅片设备受益于终端需求的二阶导数,电池设备主要有望在技术迭代驱动下更新需求。 (双良节能主要是从设备到硅的逻辑)

下游需求二阶导数影响减弱

1、需求端:2022年光伏新增装机有望达到210GW

光伏需求:2022年供应释放+新技术资本支出将创造需求大年。硅料:531后首次大规模供应释放,供应瓶颈将被打破;硅片:2021年为产能释放年,2022年为产能释放年;电池:2021年行业亏损,N型资本支出预计2022年大规模释放,效率有望从23%提升至24%。 TrendForce预测2022年全球光伏装机容量将超过210GW。

政策保证:元器件最高价2.2元/w,现价集中在2-2.05元/w。从指标来看,一期100GW风光互补基地预计2023年前并网,未来两年年均规模有望超过50GW,还将有二期计划。此外,根据各省保障计划,光伏规模超过65GW,大部分需在2022年底前并网。

2、供给侧:2022年各环节产能分析

硅料环节:价格下跌将利好整个光伏产业链,产能有望继续扩大。预计2022年硅产能将达到250-300GW,未来几年资本支出将持续。在存量产业链中,硅材料的资本支出步伐落后于硅片和电池。从设备端看,第一轮硅材料设备生产的高点在2020年10月至2021年3月。考虑到即使跌破200元/KG,硅材料板块依然有利可图,预计该行业将在 2022 年继续扩张。生产。

行业盈利面临压力,预计新增产能将放缓。 2021年是硅片扩产大年。到2021年底,硅片行业名义产能将超过350GW。总产能将供过于求。 2022年产能过剩、硅料难获得,不仅会导致小厂加速淘汰,大厂也将加速淘汰,垂直整合也将面临关停。从结构上看,硅片板块的新玩家自2019年以来持续增加,2020年扩大产能基本为182、210等新增产能。行业整体盈利能力承压。在此背景下,竞争格局对硅片产能的分化可能导致持续扩产,但预计与2021年相比规模提升不明显,设备板块毛利率或下滑由于行业整体盈利能力面临上行压力。

电池板块:盈利能力将恢复,新技术将提升产能。 2021年电池产能扩产主要集中在Q1,此后因盈利能力下降,扩产规模不断缩小。到2021年底,电池行业标称产能有望突破350GW,总产能过剩;但规模化产能预计在150GW左右,仍有结构性缺口。随着硅材料价格下跌,预计2022年大尺寸电池盈利能力将恢复。但考虑到异质结、拓普康等技术正在加速落地,预计纯PERC新增产能将有所下降,新技术产能有望迎来爆发式增长。

组件:大型营地之战推动装备的第二次迭代。到2021年底,组件产能预计将超过400GW,但总规模化产能预计为150-200GW。总产能过剩,但存在结构性缺口。预计2022年大型组件产能将继续扩大,但对于组件设备,尤其是纵梁,在182和210阵营的较量下,有望实现两次迭代,即大尺寸换小尺寸。尺寸,210代替182(电池端一般买210设备是为了向后兼容,大尺寸只有一次迭代),所以只考虑二阶衍生需求,组件设备性能相对更可持续。而在异质结替代PERC的过程中硅锭与硅片产能,纵梁还需要一轮资本支出。

3、供需对比:2022年电池环节二阶铅需求最明显

硅材料:硅材料仍是主要产业链最紧张的环节,在能源消耗的制约下,实际扩产进度和规模将低于预期;变数主要在于粒状硅,明年的核心将是验证粒状硅的量产和质量。

硅片:2022年,硅片将正式成为商品属性,格局将变得更糟。 (独立硅片厂商增加;集成补充硅片)

电池:2022年电池产能将低于硅片产能,存在明显差距,行业进入N型替代P型阶段。

硅材料新技术:粒状硅

1、原理及流程介绍

硅材料新技术:粒状硅改进西门子法:目前国际上主流的硅材料生产工艺,其原理是在1050℃左右用氢在硅芯上还原三氯氢硅,生成多晶硅并沉积在硅芯。还原工艺采用多晶硅还原炉,将分解后的硅元素沉积在硅芯上,慢慢长成硅棒。该工艺经过西门子改进后基本实现了无排放,安全性大大提高,因此得到推广。在此基础上,改进的西门子法是一种利用多晶硅还原炉通过气相沉积法生产棒状硅的工艺。

硅烷流化床法(FBR):原理是将细小的硅颗粒种子铺在有孔的流化床上,然后从下方引入硅烷。此时,硅粒子种子具有流体特性,受热等。在反应下,硅元素沉积在硅颗粒种子上,生成体积较大的硅颗粒,通过出料管排出流化床设备。基于此,硅烷流化床法是利用流化床设备,通过硅烷裂解生产粒状硅的工艺。

2、碳足迹是全面拥抱新技术的亮点

粒状硅的优势:一是成本较低,重点看减碳前景。粒状硅具有较低的投资强度、功耗和人工成本。 2021年6月,中能硅获得国内首张粒状硅碳足迹证书。公斤)。二是饲料优势。对于多次装料拉晶(RCz)工艺,粒状硅可以减少对炉壁的破坏,流动性更好;对于连续拉晶(CCz)工艺,粒状硅100%满足进料要求,具有较好的适用性。匹配。

粒状硅的缺点:一是“碳”,即粒状硅和碳含量相对较高,最终会影响拉晶质量;客户量产标准。二是“氢”,即粒状硅的含氢量高,导致硅跳的问题。据江苏中能反馈,加热后可以放出氢气,目前氢气含量已降至10PPM。三是“粉”硅锭与硅片产能,即粉尘问题影响拉晶质量。

3、硅设备市场空间小,专注CCz应用

颗粒硅产业进展:目前国内颗粒硅技术主要由保利协鑫主导。 2020年9月8日,公司下属江苏中能规划产能10万吨,一期5.4万吨粒硅项目正在建设中,产能将在在原有6000吨产能的基础上扩建。 2021年2月3日,公司江苏中能徐州粒硅基地有效产能由6000吨提升至10000吨。 2021年11月18日,江苏中能与上海数控签订长期协议。时间为2022年1月1日至2026年12月31日,预计采购合同金额262亿元(含税)。

粒状硅设备的市场空间:粒状硅的生产工艺与棒状硅完全不同,所有设备都需要更新换代。主要设备为流化床、换热器等,考虑到协鑫颗粒硅设备已经国产化,预计颗粒硅设备投资6亿元/万吨。我们预计2022年国内颗粒硅产能将达到3万吨,对应市场空间18亿元。聚焦CCz设备应用:2020年12月,协鑫与天通股份签署设备采购协议,主要针对粒硅产能规模化应用; 2021年1月,双方成立合资公司徐州新诚,天通持股40%。天通股份为江苏协鑫提供308台直拉炉,用于协鑫新型粒状硅材料产能的规模化应用。

新型硅片技术:单晶锭,N型

1、锭单晶:原理与优势

铸单晶简介:铸单晶是指采用多晶锭炉,在常规多晶锭铸造工艺的基础上加入单晶种晶,定向凝固后形成方形的硅锭最终通过切片、切片等环节制成单晶硅片。锭单晶的优点: ①对硅材料要求低,硅材料成本不到常规拉晶的一半; ② 采用多晶技术,功耗更低。

单晶锭存在的问题:①转化效率低于拉晶; ②单晶产率。协鑫是行业的先行者。它在2011年发布了“鑫单晶”,此后一直在不断改进,但未能大规模推广的原因是单晶良品率低,稀释了硅材料成本和功耗。 2021年,以海源复合材料、金阳新能源为代表的企业将在传统基础上进行改进,进一步提高产量。

2、锭单晶:不是颠覆,而是资源回收

锭单晶与直拉单晶互补。锭单晶使用的硅材料有四种来源:①不能用于直拉单晶的硅材料,如头尾料、边角料等; ②切片产生的废料; ③返回不能用于单晶硅材料的材料,如锅底材料; ④报废元件回收料。海源复合是目前A股单晶硅锭的龙头。其第一大股东赛维已获批3万吨再生硅材料项目生产线。预计2022年GW级晶锭单晶硅片产能释放。

3锭单晶:与异质结具有优异的性价比

新型硅片技术:单晶锭,N型。锭单晶需要验证两点:目前182锭单晶价格为3.9元/片,比直拉单晶硅片便宜,性价比明显。但仍有两方面需要进一步验证:一是晶锭单晶电池的效率损失是否可以接受。根据协鑫和海源复合材料披露的数据,将晶锭单晶电池的效率与直拉单晶电池的效率进行了比较。损失为0.3-0.5%;二是锭单晶的单晶产量是否达到盈利水平。

锭单晶+异质结有望部分替代PERC。经测算,锭单晶+异质结与PERC相比具有明显的性价比,可同时实现效率和成本优势。

新型电池技术:TOPCon、HJT、IBC 和钙钛矿

1、TOPCon电池结构及特点

TOPCon(TunnelOxidePassivatedContact,隧道氧化层钝化接触)通常采用N型结构。与PERC相比,改进之处在于增加了隧穿层,包括两层结构:一是1-2nm超薄SiO2作为隧穿层实现钝化,二是100nm掺杂多晶硅层形成异质结结构在背面。

优点:转换效率高于PERC,可兼容PERC生产线。 2021年平均转化效率将超过24%。

缺点:产线有持续升级压力;工艺较复杂,成品率较低。

2、TOPCon流程介绍

与PERC相比,TOPCon主要有两点变化:一是N型电池结构(正面硼膨胀代替磷膨胀,背面高低结需要磷掺杂);二是增加了隧穿层(SiO2)和多晶硅(intrinsic polySi)。TOPCon工艺还没有最终确定。主要区别在于隧穿层和多晶硅涂层工艺不同。目前主流工艺为LPCVD+磷扩。

3、TOPCon流程:存在问题及技术比较

TOPCon前期主要存在三个问题:一是硼膨胀后工艺温度比磷膨胀更高;二是氧化隧穿和多晶硅层后易缠绕镀层,镀层均匀性差;第三,离子注入设备相对昂贵。随着LPCVD、硼扩散设备的成熟,二次磷扩代替离子注入,以及RCA清洗或单面掩膜对包裹的控制,TOPCon工艺趋于稳定,良率从70-80年初提高% 到 95% 以上。

PECVD工艺优势明显,目前正在进行产业化验证。管状PECVD的原位掺杂节省了工艺流程,同时提高了镀膜速度,在很大程度上解决了缠绕问题。未来有望成为主流工艺,目前正在持续验证中。

零部件新技术:焊接工艺匹配

1、设备空间:单GW投资降至6300万

组件设备:组件设备是指将电池串并联成组件的设备,包括串焊机、母线自动焊接机、层压机、修边机、EL测试仪、自动装框机等。 , 接线盒设备, 清洗设备, IV 测试仪。

市场空间:截至2020年底,组件设备单GW投资已降至6300万元,其中纵梁设备为核心。一条250MW的生产线需要配4条纵梁,单价135-150万元,即组焊机单GW投资20-2400万元,是核心部件设备。预计2021年组件产能扩大95.1GW(182+210)),对应设备市场空间60亿元,对应纵梁市场空间20亿元。

2、纵梁技术迭代:MBB、大尺寸、异质结元件新技术:纵梁工艺匹配

MBB 冲击:纵梁是一种通过焊带将光伏电池串联起来的装置。随着电池尺寸的增大和母线数量的增加,纵梁设备将迎来升级换代的需求。多母线电池大大提高了设备的焊接能力、精度和稳定性。将 5BB 升级到 9BB 纵梁需要更换纵梁并使用特殊助焊剂。 9BB 通过更换工具继续升级。

大尺寸影响:纵梁需要升级为182、210型号纵梁,需要更换设备。 182串焊机可以通过改造升级为210串焊机,但不能现场改造,产能优势不明显,所以也以新机型替代为主。 210型号不仅可以满足210电池的生产,还可以向下兼容,生产效率相对较高。更重要的是,纵梁在组件段中有 182、210 次大小迭代。

HJT的影响:HJT在整个过程中都是低温工艺,所以传统的高温拉丝方式需要改变。异质结有一种特殊的纵梁设计,这将推动设备更新的需求。

报告摘录:

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。

图文推荐

2022-06-22 14:58:03

2022-06-22 13:58:04

2022-06-22 12:58:03

2022-06-22 11:58:03

2022-06-22 10:58:03

2022-06-22 09:58:03

热点排行

精彩文章

2022-06-22 14:58:06

2022-06-22 13:58:06

2022-06-22 12:58:06

2022-06-22 11:58:05

2022-06-22 10:58:06

2022-06-22 10:06:23

热门推荐