时间:2021-02-25 16:02:33来源:互联网

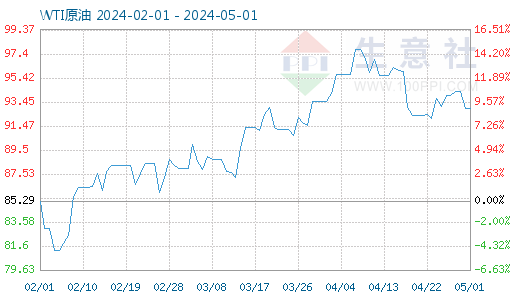

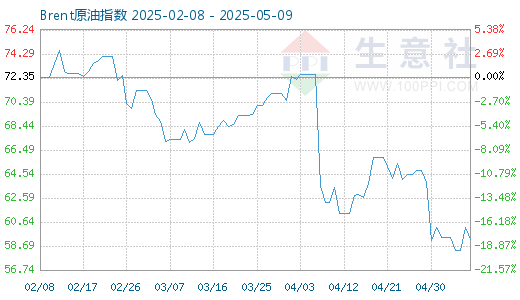

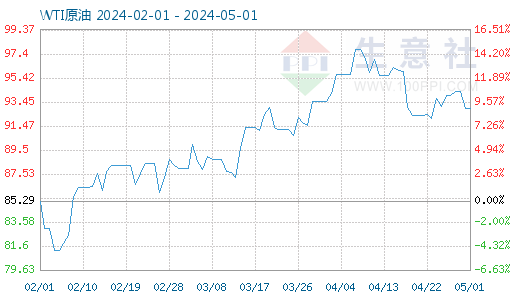

春节长假期间,国际油价继续上行,布伦特油价一度逼近65美元/桶关口。在这样的情况下,有市场人士推断油价已进入新的“超级周期”,并引发了业内的热烈讨论。

高盛大宗商品研究主管Jeff Currie已经喊出,铜与原油已经处于商品“超级周期”,“故事才刚刚开始”。

“做多原油,并且要坚持拿稳,原油还有很大的上行空间。我不知道油价是否会重回150美元/桶,我们现在谈论的是一个宏观层面的重新定价,所有东西都要重新定价。”Currie在接受采访时说。

另外,昨日一位拒绝透露姓名的OPEC代表说,伊朗将出席一个欧佩克+咨商委员会下个月的会议。这位代表说,尽管伊朗不是欧佩克+联合部长级监督委员会(JMMC)的成员,但仍会出席该委员会3月3日的会议。欧佩克及其盟国将在次日开会,讨论4月产量。非JMMC成员参加会议的情况并不少见,利比亚、委内瑞拉等OPEC成员国以前也曾参加过会议。但伊朗的出席有点不同寻常,而且该国正在进行一场外交周旋,最终可能取消对伊朗原油出口的制裁。如果来自该国的大量原油进入全球市场,将让OPEC消除市场过剩的努力变得复杂。

今晨七点,布伦特原油期货低开后走高,报63.1美元/桶,涨0.3%。WTI原油期货开跌0.6%,报59美元/桶。

大宗商品“超级周期”来了?

提及油价是否会进入“超级周期”,首先需要了解一下业内的另一个热点话题,大宗商品是否已进入“超级周期”?

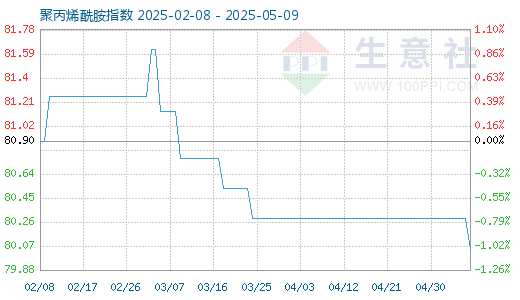

理论上大宗商品的“超级周期”是指在相当长的一段时间内,大宗商品价格是否一反常态,出现长期且大范围的上涨。近两年,全球范围的货币宽松导致大宗商品需求扩大,铁矿石、天然气价格暴涨。例如2020年,绝大多数商品价格呈现“V”型走势、先跌后涨,去年下半年特别是四季度以来,大宗商品价格全线走强。到了2021年,在全球经济复苏预期和全球主要央行宽松政策的支撑下,金属、化工、农产品等价格进一步上涨,并接连创下近年来新高。

考虑到当前越来越多的迹象表明通胀周期即将到来,部分市场人士认为,大宗商品已迎来“超级周期”且有望持续。目前市场的利多因素较多。在全球刺激政策不断加码、疫情出现自高点回落迹象的情况下,消费预期大概率回暖。另外,春季后的消费旺季即将来临,市场人士认为,此轮商品牛市还将持续一段时间。

近期摩根大通量化分析师摩根大通量化分析师马尔科·克兰诺维奇表示,新一轮大宗商品“超级周期”已经开始,而这也将是过去100年里第五个“超级周期”。

东海期货研究所高级能化分析师李婉莹告诉记者,之所以近期市场会有大宗商品进入“超级周期”的说法,与近期“铜博士”“油老大”的王者归来存在一定关系。毕竟,大宗商品除了拥有商品属性外,还有较强的金融属性,通常被认为是经济发展的先行指标。

也正是因为如此,近期在有色与能化板块整体表现较强的情况下,市场情绪集体亢奋。至于有色与能化板块表现较强的背后逻辑,在光大能化研究总监钟美燕看来,不乏弱美元周期、再库存周期,叠加碳达峰、碳中和、新能源等概念的炒作。

钟美燕认为,近期驱动商品价格的上涨的核心因素有两个:一是商品与利率的关系;二是经济强复苏预期下商品供给弹性带来的供需错配。“经济强复苏预期下,商品供给弹性越小的品种供需错配的持续性越大,涨幅也越大。不过,原油和有色的表现有所差异,有色的持续性会好于原油。原油市场还需关注地缘政治因素,比如美国对伊朗制裁的态度。”她说。

至于商品和利率间的关系,在钟美燕看来,油价上行通过推升通胀影响货币政策节奏,驱动利率上行,进而对金融市场形成约束。她认为,无论是美债还是中国国债,原油价格走势与国债收益率变化高度相关,尤其是在原油价格快速上扬阶段。从历史看,10年期美债收益率在2008年次贷危机后,与油价的趋同性表现得更好。

以近期美国10年期基准国债收益率上涨4.07个基点为例,在李婉莹看来,种种迹象反映出市场对通胀上行的预期。从宏观层面看,美联储FOMC1月货币政策会议纪要认为美国经济复苏程度还“远未”达到目标,重申未来将继续维持超宽松货币环境。各国为了应对疫情而出台的经济宽松措施给大宗商品市场营造了较好的乐观氛围。另外,疫苗陆续接种,北半球气温回暖,市场对疫苗有效性存在较好预期。

原油进入“超级周期”?业内存争议

对于原油是否会迎来“超级周期”,目前市场存在一定分歧。

春节期间,美国和俄罗斯原油产量因极寒天气大幅下滑,国际油价进一步上行。不仅美油期货价格一度突破61美元/桶,布伦特油价更是一度接近65美元/桶关口。受此影响,境内成品油价格完成年内“三连涨”。

“若加上年前的几次上调,目前国内成品油调价已实现‘七连涨’,甚至有望实现‘八连涨’。”钟美燕说。

之所以会有如此想法,主要是因为在供应超预期收缩、需求恢复的背景下,目前油价已实现连涨,考虑到其背后还叠加了全球市场的流动性宽松等宏观因素,钟美燕认为,二季度前原油价格仍是易涨难跌的节奏,向上趋势仍在延续。

“要知道,目前原油价格已回到疫情前水平,从价格的影响看,还是在于供给和需求两端走势的劈叉。”钟美燕说,一方面后疫情时期疫苗的接种率提升,海外新增确诊病例出现拐点,对全球经济复苏的预期逐步兑现,原油需求存在确定性的修复空间。目前海外机构对2021年全球原油需求的增长评估在570万桶/日左右的水平,尤其是上半年经济预期较为乐观。另一方面,供应端OPEC减产叠加美国极寒天气,导致阶段性的供应缺口进一步扩大。2021年1月开始将石油减产数目调整至720万桶/日,2月、3月沙特承若额外减产100万桶,OPEC+总的减产量评估仍在820万桶/日。上周美国南部极寒天气带来了美国页岩油产量的大幅损失,随着企业和贸易商对局势的评估,对石油产量损失的预估值被持续上调。目前估计要延续到3月初,美原油产量或损失3200万桶,按半个月时间周期来算,日产量损失量为210万桶。而暴风雪之前美原油产量为1100万桶/日,损失量接近20%。

值得注意的是,不仅国际货币基金组织(IMF)预测,今年世界石油平均价格为65美元/桶,最高可能触及80美元/桶,高盛和摩根大通更是预测,今年油价有机会突破100美元/桶。

然而,也有部分业内知名分析师认为,目前就判定原油进入“超级周期”的结论有点草率,尤其是在新冠肺炎疫情尚未得到有效控制、全球经济还在为复苏而战的背景下,市场仍存在较大不确定性。尽管疫苗在全球范围内开始接种,但有效性存疑,欧美疫情仍旧严重,要等疫情完全可控,方可认为原油消费市场基本复苏。另外,近期油价上行是宏观预期与短期因素共同作用的结果,而地缘政治、美国暴雪对油价的实际影响较为有限,供应阶段性紧缺的情况或在数周内逐步缓解,且高油价也引发了OPEC是否会坚定减产的猜测。

李婉莹认为,站在当前的时间节点上,判断原油市场进入“超级周期”为时尚早。在她看来,对于原油市场来说,2021年复苏确实是主基调。一季度以来,伴随着疫苗投放,在OPEC加大减产力度、中东地缘政治紧张等背景下,国际油价上行速度加快,价差结构修复明显。目前原油消费趋向好转。实际上,自去年疫情发生至今,在各国主动及被动减产的作用下,供应变动已成为短期油市的主导逻辑。只是,此次美国暴雪集中放大了供应端阶段性偏紧的程度。

实际上,全球原油平衡表反映出去库的大趋势。美国能源信息署数据显示,截至2月12日当周,美国原油库存量4.61757亿桶,比前一周下降726万桶,连续四周下降,目前原油库存比去年同期高4.26%,与过去五年同期持平。在李婉莹看来,乐观条件下,油市或在二季度末实现供需平衡。因此,预计全年布伦特油价整体表现明显优于2020年。“不过,新冠疫情能否得到控制仍需要等待时间验证。”她说。

至于未来,李婉莹表示,在油价客观覆盖页岩油生产成本之后,会重新引发市场对供应恢复的担忧,而以沙特和俄罗斯为首的OPEC+将于3月初举行会议,建议投资者关注会议进展情况。

钟美燕认为,投资者还需关注原油库存去库节奏,美国与伊朗之间的谈判进展,美国财政刺激政策落地的时间节点以及国债收益率走势。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。

图文推荐

2021-02-25 10:02:25

2021-02-25 10:02:02

2021-02-24 12:02:06

2021-02-24 10:02:15

2021-02-23 14:11:36

2021-02-23 10:02:01

热点排行

精彩文章

2021-02-25 10:02:14

2021-02-24 10:02:26

2021-02-23 10:02:19

2021-02-22 08:02:19

2021-02-21 08:02:21

2021-02-20 10:02:25

热门推荐