时间:9730-11-04 16:04:46来源:互联网

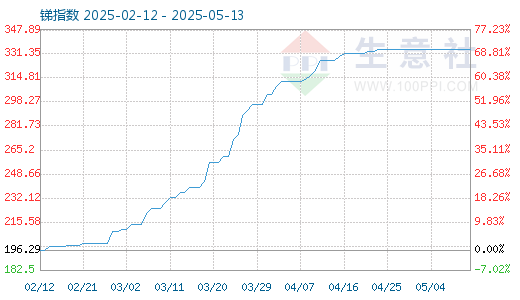

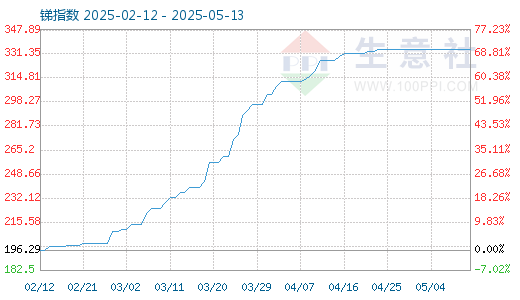

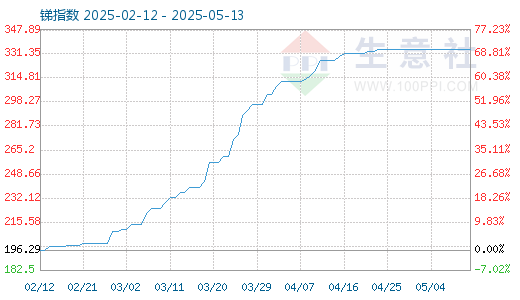

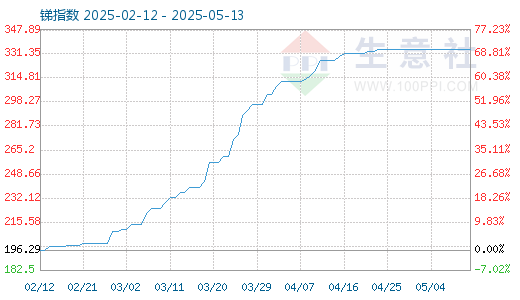

锌矿供应偏紧,加工费不断下降,市场担心若原料保障不足,以及加工费下降导致冶炼利润明显收缩,将对后期冶炼产出上升预期形成限制。另一方面,随着中期消费驱动的放缓,以及锌锭供应不断提升,锌供需格局边际转弱,将逐渐成为锌市场的主导。

全球宽松背景下,经济恢复程度看疫情

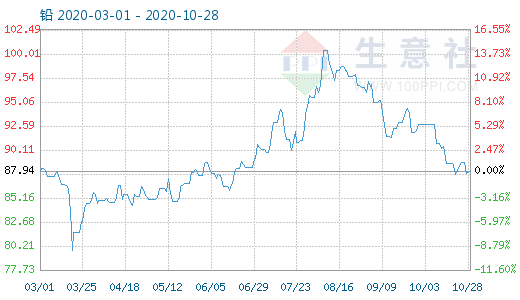

美联储预计维持当前的低利率至2022年底。7月16日,欧洲央行表示将继续维持0利率不变,资产购买计划下的净购买额将为每月200亿欧元,且在年底前进行规模1200亿欧元的临时购买;将紧急抗疫购债计划购维持在1.35万亿欧元,紧急抗疫购债计划PEPP将至少运行到2021年6月底。而国内明显好于海外,数据上显示19月份规模以上工业增加值同比增长1.2%。从经济实际恢复程度来看,一方面是对疫情的良好控制;另一方面得益于财政支出的加快。鉴于全球宽松的货币环境,经济复苏仍将持续,对锌价仍有支撑。

国内锌矿供应将继续回升

据安泰科数据,1-8月全国锌精矿产量为252.6万吨,同比下降7.6万吨或2.9%,预计今年国内全年锌矿产出量较去年收缩5万吨左右。一方面,一季度疫情对国内矿山生产阶段性影响较为明显。另一方面,原本年初计划新建或扩建投放的产能项目,包括了湖南花垣、湖南宝山、甘肃厂坝等等,由于疫情,以及矿权、环评等原因,今年年内多数项目释放无望。从海外主要矿山企业生产计划来看,多数下调了2020年全年产量指引,产量较2019年持平或有所下降。嘉能可下调了2020年全年产量指引10.5万吨至106±3万吨,产出基本持平于2019年的107.75万吨。预计需等待至明年才可能投放新产能。

国内锌精矿TC继续探低,冶炼利润仍受挤压风险

锌矿加工费方面,基于矿处于紧平衡的格局中,炼厂和矿山、贸易商将继续博弈,故锌矿加工费或进一步低位反复波动,下调压力仍存。国内锌矿和进口矿现货加工费已分别下调至4850-5050元/吨和70-90美元/干吨。

在锌价强势的情况下,冶炼利润相略有回升,利润水平返升至1000元/吨以上。受“冷冬”影响,预计今年冬储将提前开始,北方高寒地区矿山作业将受到影响,提前进行季节性休眠期。目前已经有部分北方私人小型矿山提前进入减产,预计国内矿山放量将在年底逐步进入下跌期。对于冶炼厂来说,虽然利润方面相较去年几乎砍半,但只要不至于达到亏损,冶炼厂的生产意愿难以减弱。以目前的高开工率来看,除非年末的锌精矿原料难以支撑冶炼厂的高开工水平,而使冶炼厂迫不得已达到减产,否则国内锌锭供应量将仍处于高位。

国内外库存双双回升

截止10月25日,LME锌库存为21.94万吨,环比增长0.5%,海外需求恢复缓慢,锌锭库存持续累积。国内锌锭库存为6万吨,环比增长14%,国内库存小幅反弹。其中广东、上海库存下降,天津地区继续累库。上海地区价格上涨抑制一定下游需求,进口锌流入亦放缓,库存周内累积,较上周五则出现下降;广东地区个别冶炼厂到货量下降,下游刚需仍存,库存保持去化;天津地区冶炼厂到货正常,下游镀管订单转弱,库存累积。上海保税区锌锭库存为3.38万吨,较上周五下降100吨,保税区库存录得连续四周下降,不过降幅放缓,主因上周进口窗口关闭,且进口亏损进一步扩大。

总结

加工费下调过程中利润仍有进一步被压缩的预期,但目前尚未影响产量,预计矿端矛盾仍有发酵空间,成为价格绝对的托底支撑。至于需求,海外疫情的反复对消费的有所打压,后续出口或受影响。国内存季节性转弱的预期,库存出现累库现象。整体来看,当前锌基本面多空因素共存,走势多受宏观指引,全球疫情再次反复,以及随着美国大选进入最后阶段,或加剧锌价波动。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。

图文推荐

2020-11-04 08:02:03

2020-11-03 14:02:01

2020-11-03 12:03:35

2020-11-03 08:02:13

2020-11-03 08:02:03

2020-11-02 20:02:06

热点排行

精彩文章

2020-11-04 08:02:17

2020-11-03 08:02:17

2020-11-02 10:02:18

2020-11-01 08:02:15

2020-10-30 10:02:17

2020-10-29 16:02:17

热门推荐